目次

今回のご相談者について

41歳ご主人、31歳の奥様、4歳と1歳のお子様の4人家族です。

ご相談前は、貯金ができない、いくら貯めたら良いか分からない、夫婦財布が別々で相手が貯蓄しているか分からないと悩んでいましたが、ご相談後は、主人とお金の話をするようになり、自分にも貯金の目標ができる変化がありました!

また、「思い切ってお金の話ができて、以前より夫婦仲が良くなった!」と言われていました。

今回は、Fさんがどのように変わっていったかお伝えをしていきます!

YOUTUBEで全てを語っておりますので、是非ご覧ください。

動画は約20分の長さがありますが、非常に濃い内容ですのであっという間に見ることができます。

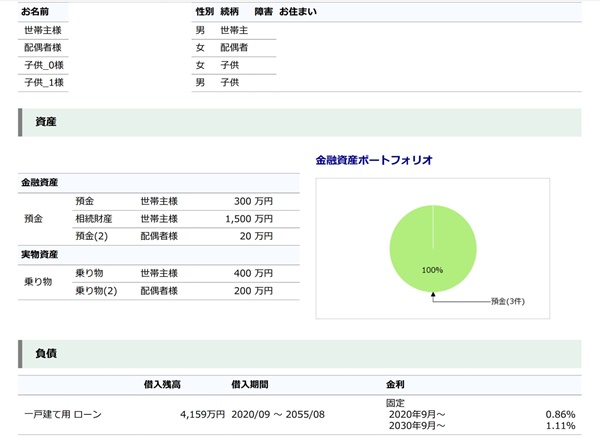

貯蓄は約1800万円ですが、数年前の1500万の相続財産があるので、実質夫婦での貯蓄は300万円程度になっていました。

2年前に住宅を購入し、ご主人単独で約4000万円の住宅ローンを組んでいます。

※ご主人が以前がんの罹患のため団体信用生命保険は無い状態です。

ご相談事例詳細

ここから、Fさんがどのような方でどのようにご相談させていただいたかお伝えしていきますね!

年間収支

収入約1000万円、手取り約800万円で恵まれた収入がある一方、年間45万程度しか貯蓄ができていない状況でした。

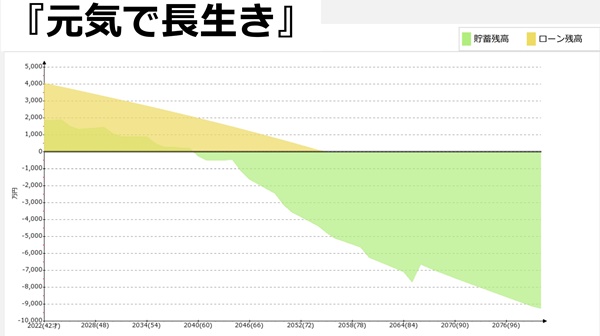

元気で長生きシミュレーション

このまま元気で長生きした場合を見てみましょう。

今は相続財産を含めて約1800万円お金がありますが、そもそも貯蓄できる体制が整っていないので、これからお子様の教育資金がかかってくると今と同じ生活をしていると家計が赤字になり、貯蓄の取り崩しが必要になります。

次男さんが大学を卒業する時、現在金銭面で家計の柱になっているご主人は62歳になっており、教育費が終わった後、老後資金を貯める期間が少ないので計画的に準備を考えておいた方が良いですね。

また、住宅ローンの支払いが75歳までとなっているので、こちらもしっかり考えておいた方がよいですね。

『元気で長生き』改善点

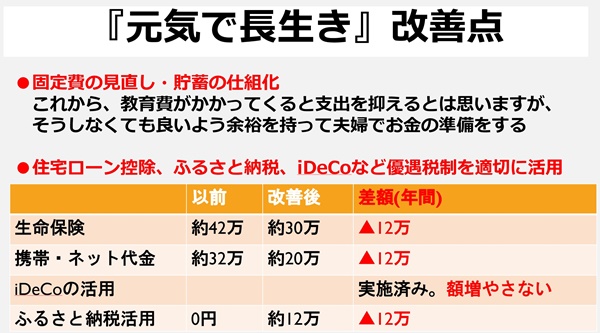

●固定費の見直し・貯蓄の仕組化

これから、教育費がかかってくると支出を抑えるとは思いますが、そうしなくても良いよう余裕を持って夫婦でお金の準備をしていきましょう!

ご主人や奥様の性格上細かな部分は後にして、まずは大きな固定費で見直しの効果が高い生命保険や通信費を見直していきましょう。

生命保険については、詳しくは後述しますね。

携帯やネットは、契約当初からよくわからないままつけていた余分なオプションを精査し、携帯会社の変更をしました。格安シムなどを使えば、もっと安くはできますが、ご夫婦の活用方法、特に奥様は事業として使われているので、使い方も考えたうえで検討されました。

●住宅ローン控除やふるさと納税、iDeCoなどの優遇税制を適切に活用する

・住宅ローン控除

源泉徴収書を見ると、住宅ローン控除が0円になっていたので、聞いてみると、住宅ローン控除を申請していないことが判明しました。

年間40万程度の節税ができるのにやっていなかったのですごくもったいないですね。

過去に振り返って控除を受けることができるので、ご提案しました。

・既に実施していたiDeCo

iDeCoは60歳まで引き出しできないお金です。教育資金のめどが立っていないF家にとっては、今はやらない方がよいとの判断から、額を増やさないことにしました。

・ふるさと納税

ご主人の年収が高いのでご主人だけで12万円分の商品を受け取れるので、これも活用しないと損ですね!

ふるさと納税ってしっているけど、めんどくさいと思っていたらしいのですが、意外と簡単にできてびっくりされていました。

リスク管理

ここからは、リスク管理について見ていきましょう!

保険は住宅を建てる時に、住宅会社から紹介された保険会社でいわれるがままに加入している状態でした。

ご主人は両親がかけていた保険ありました。数年前にがんに罹患していたので、住宅を建てるときは保険には入れなかったので、両親に感謝ですね。

リスク管理の改善点

●万が一亡くなる場合

奥様が万が一の場合は、生命保険でカバー+ご主人の安定収入で問題は無し。

ご主人が万が一の場合は、生命保険と貯蓄で住宅ローン分はカバーされているが、日々の生活費や教育費は奥様の収入でなんとかしないといけない

●働けなくなった場合

奥様が働けない場合は、生命保険でカバー

ご主人が働けない場合は住宅ローンが満額残り、生命保険も無し

●医療保険・死亡保険・働けなくなった場合の保険について

必要かどうかまず考える

必要な場合、同じ内容なら安くする

いろんなリスク管理の対策をしましたが、医療保障と死亡保障の内容についてお話しますいね。

医療保険について

ご主人は大手企業に勤められており、健康保険組合を確認すると付加給付がありました。

1か月の医療費はどれだけかかっても自己負担は20000円しかかからない最強の保険に入っていることが分かりましたので、それを踏まえて医療保険や必要かどうかを判断しました。

付加給付ってなに?という方は、過去ブログに詳しくお伝えしているのでそちらをご覧ください。

https://isoyama-fp-office.com/iryouhoken/

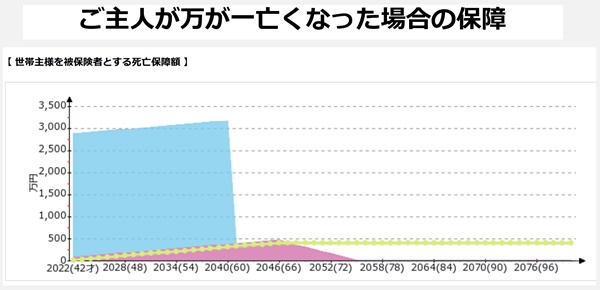

ご主人が万が一亡くなった場合の保障

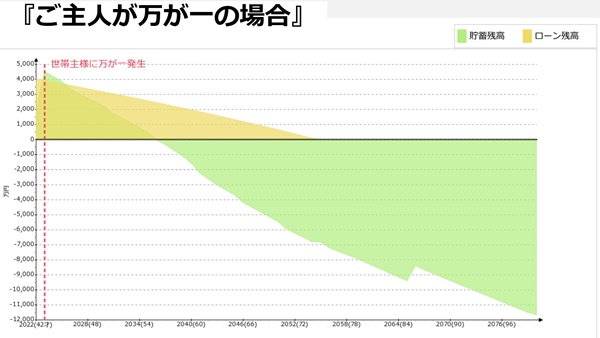

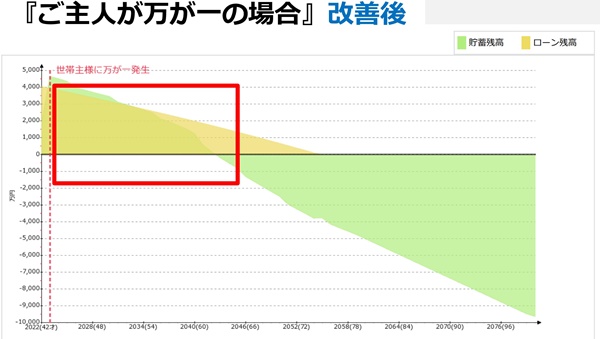

【現状】主人60歳まで約3000万円の保障になっています。

足りない分を緩和型の収入保障保険を検討しました。

ご夫婦と相談の中で、生活費は遺族年金と収入で賄う、家と教育費は保険で準備する方針になりました。

家と教育費は保険で準備するのであれば、住宅ローンの残債が約4000万、教育費が約1000万×2人なので、合計6000万円。

今3000万円準備があるので、残り3000万円を保険で準備する。

住宅ローンが終わる75歳まで保険の期間を延ばすと保険料が高くなるので、子供が大学を卒業する頃の60歳で保険期間を設定。60歳までには貯蓄をしっかり貯めて、保険が不要な状態を目指すことにしました。

60歳まで毎月15万円を受け取れる保障にすることを決定しました。

改善前は55歳で資金が枯渇していましたが、改善後はお子様が大学を卒業するくらいまでしっかり教育費を出して上げれている状況になりました。

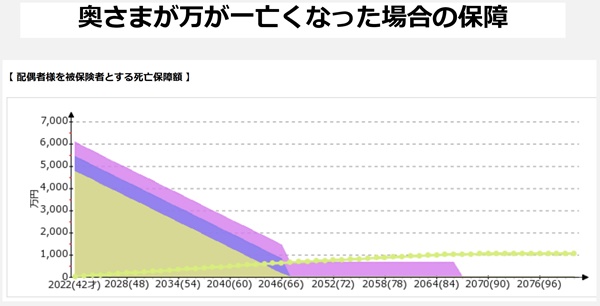

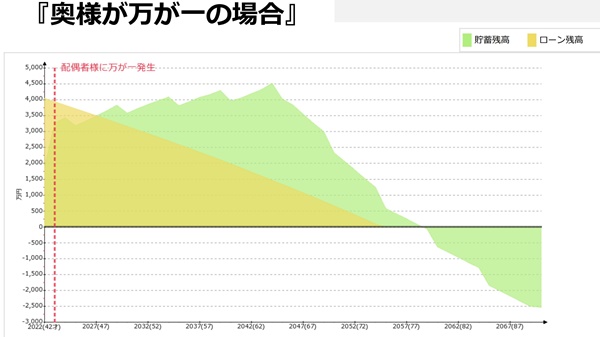

奥様万が一の場合

【現状】徐々に減ってはいくが、現状6000万円の保障になっております。

ご主人が万が一より、手厚い保障になっていますね。

生命保険もあり、ご主人の収入も高いので、そのままの収入であればある程度カバーできるのでこのまま継続することになりました。

死亡保険の考え方を詳しく知りたい方は過去ブログをご覧ください。

https://isoyama-fp-office.com/sibouhosyou/

Fさんの声

ここからは、サービス利用後のお客様の感想についてお伝えしていきます。

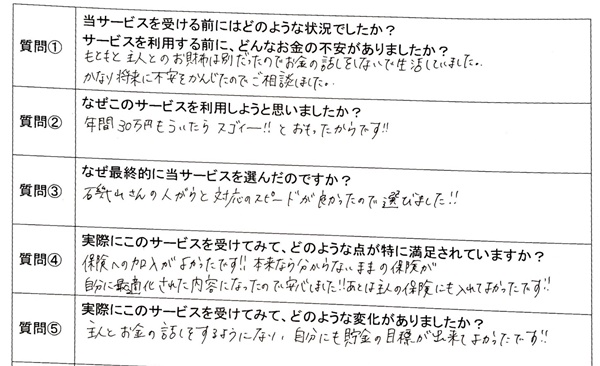

Q:サービスを利用する前に、どんなお金の不安がありましたか?

Fさん:もともと主人とのお財布は別だったので、お金の話をしないで生活していました。

かなり将来に不安を感じていたので相談しました。

Fさんが抱えていたお金の不安

・貯金ができない

・いくら貯めたら良いか分からない

・夫婦財布が別々で相手が貯蓄しているか分からない

・保険に無駄に入っているのでは?

磯山:Fさんのようにご夫婦でお金に対する取り組みの温度感の違いがあるご夫婦もいると思いますが、配偶者が無関心の場合どのように取り組みましたか?

Fさん:鷲羽山ハイランド(岡山の遊園地)のバンジーで腹をくくりました。笑笑

下から見るといけるかもと思っていた私も、階段でやばい、頂上で無理だと思いました。

でも、サポートの人が大丈夫と支えてくれる。風をみて、今だと掛け声をかけてくれる。一人じゃ無理だけど、できるようになる。

覚悟を決めれば景色が変わりました!

磯山:今回の面談を実施するにあたり、ご主人にどういう話をしましたか?

Fさん:「1回だけ聞いて。後はこっちで考えるから。」とまずは伝えました。

嫌なこと(お金のこと)の話をする時間をできるだけ少なくすることで、まず始めることを優先しました。そのため、1番大切な保険のことだけまずは話をしました。

Q:なぜこのサービスを利用しようと思いましたか?

Fさん:年間30万円浮いたらスゴイと思ったからです!

磯山:年間30万円増えたら何に使いたいですか?

Fさん:家族旅行に行けてないので行きたい!あと、子供の教育費の貯蓄をしたい!

Q:なぜ最終的に当サービスを選んだのですか?

磯山さんの人柄と対応のスピードが良かったので選びました!

磯山:ありがとうございます!

Q:実際にこのサービスを受けてみて、どのような点が特に満足されていますか?

Fさん:保険への加入が良かったです。本来なら分からないままの保険が自分に最適化された内容になったので、安心しました!あとは主人の保険にも入れてよかったです。

磯山:保険は難しいと思って、保険屋さんに言われるがまま加入されている方が多い中、Fさんはその典型でした。笑笑

保険について学んで、自分で判断できるようになることで、自分が安心すると思える保険を選択できましたね!

また、がんになった方はずっと保険に入れないと思っている方も多いですが、数年たてば入れる保険もありましたね!

Fさん:主人が亡くなった場合、住宅ローンのかなりの額が残ってしまうことを聞いたときはぞっとしました。

磯山:ご主人名義の住宅ローンで約4000万円がそのまま残るのはやばいですね。ただ、ご主人のご両親がご主人に掛けてくれていた保険が見つかり、約3000万円は準備されていたので安心しましたね。

Fさん:家族がどんな保険に入っているかきちんと理解することで、余計な不安がなくなりました。

Q:実際にこのサービスを受けてみて、どのような変化がありましたか?

主人とお金の話をするようになり、自分にも貯金の目標ができて良かったです!!

磯山:貯金の目標とはどのような目標をたてられましたか?

Fさん:短期的な目標と長期的な目標に分けました。

短期的な目標は気楽に使っていたカードローンの完済です。金利が15%もかかっていたのを知らず気軽に使っていたのですが、これをまずはなくすことを決めました。

そして、長期的な目標は、子供がやりたいと思ったことをさせてあげれるように、貯めたいお金から逆算した教育資金の先取り貯蓄を毎月15万することです。自営業なので、収入の増減はありますが、最低でも5万円は貯蓄を継続できています。

磯山:カードローンも数か月完済できて、行動力が素晴らしかったです!

子供にやりたいことをさせてあげたいので、余裕を持ってお金を用意しておきたいとのことでしたね。

全部公立で一人1000万、それに塾や下宿、私立の高校・大学に行けばさらに費用がかかります。

Fさんの教育資金の準備の方針は

塾や中学校までの授業料は日々の生活費で支出する。

私立高校や大学費用は大きな費用がかかるので別で準備する。

高校私立300万、国立大学300万=600万×2人分=1200万必要

子供が中学校くらいからは、塾や習い事、部活などで費用が掛かってくるので、できれば子供が小学校卒業までに余裕を持ってためたい。もし間に合わなくても、まだ時間の余裕はあるので。そのために今のうちから月15万円、年間180万円貯蓄することをご自身で決められて実践されていることは本当にすごいです!

これからも一緒に頑張っていきましょう!

磯山:ご主人とお金のお話ができるようになったとのことですが、具体的にどのようにお話されましたか?

Fさん:磯山さんより「夫婦の話し合いをした方がよい」と言われたので、思い切って話をしてみました。

お金のこともそうですが、仕事のこと、子供のこと、日々の生活のことなど、今までは避けて通っていましたが、話をすることができました。話をして、これまでコミュニケーションが不足していたことを実感しました。笑笑

主人に貯金はしているかと聞くと、「残ったものを貯金できているよ!退職金、年金で大丈夫でしょ!」という回答でした。

退職金、年金いくらもらえるかを聞くとそれは分からないとのこと・・。

夫婦でのお金の話の道のりは長いと感じた一方、お互いの共通認識もあり、夫婦で話して嬉しかったこともあります。

磯山:夫婦で話して嬉しかったこととは何ですか?

Fさん:それは、主人も「子供がやりたいことをやりたいようにさせてやりたい!」という強い想いを持っていたことです。

教育をどこまで考えるか理想の違いはありますが、これから少しずつ話を重ねていきたいと思います。

磯山:ご夫婦でお金や今後の人生について話をしてどうでしたか?

Fさん:お金の話も子供の話もできました。

今まで避けていたことでしたが、良いきっかけをいただきました。

付き合っている時、財布が別だったので、結婚してもそのまま財布を別々に管理することを継続していました。

私たち夫婦は、お互いに働いておりプライドも高いです。

貯金0と言えない。

借金があると言えない。

責められるのではないかと不安。

なんでお金が減っとるの?とか言われたくない。

喧嘩になるのが嫌。

お金のことをどう会話をすればいいのか?どう歩み寄ればよいか?分からなかったが、思い切ってお金の話ができて、以前より夫婦仲が良くなったと思います。

結婚する前に、お金の話ができる夫婦は離婚しないと思いました。笑笑

Q:このサービスはどのような方にお薦めだと思いますか?

お金の使い方を見直したい人

何に使って残らないのかが分かっていない人

Fさんへ

いつも前向き、やると決めたら即行動のFさんと一緒に家計を改善できて楽しかったです!

「子供たちがやりたいことは全部やらせてあげたい!」その強い気持ちから、お仕事や育児など積極的に取り組んでおられるFさんが素敵です。

Fさんは一人で抱えて頑張りすぎてしまう面もあるので、自分自身も大切にしてくださいね!

これからも宜しくお願いいたします!

コメント

COMMENT